3,000万円の家を買える人の年収はいくら?後悔しない住宅ローンの返済方法も解説

3,000万円の家を買いたい場合、どれくらいの年収があれば無理なく購入できるのでしょうか。 大前提として、収入に対して住宅ローンの返済負担が適正であることが大切であり、年収に対して無理のない住宅ローンの返済負担率は20〜25%と言われてます。 そこから3,000万円の家を買うために必要となる年収を割り出せる一方、住宅ローンの金利タイプや返済計画などで注意しなければならないこともあります。 この記事では、3,000万円の家を買うために必要な年収、購入するときに注意すべき点について解説します。 この記事を読むとわかること ・3,000万円の住宅ローンを借りたときの返済額 ・3,000万円の家を買うために必要な年収 ・3,000万円の住宅ローンがきついときの対処法 ・3,000万円の家を買うときの注意点

目次

3,000万円の家を買うのに必要な年収はいくら?

では、3,000万円の家を買うために必要な年収の目安はいくらでしょうか。

現在(2024年9月時点)の金利水準で毎月どれくらいの返済額になるかを踏まえたうえで、返済負担率から必要な年収を試算します。

3,000万円の住宅ローンを借りたときの返済額

変動金利と固定金利の水準で3,000万円の住宅ローンを借り入れした場合、毎月の返済額を返済期間35年と30年で試算してみました。

金利 | 返済期間※1 | |

35年 | 30年 | |

年0.50% (変動金利想定) | 77,875円/月 | 89,756円/月 |

年1.80% (全期間固定金利想定) | 96,327円/月 | 107,909円/月 |

※1 返済方法:元利均等返済・ボーナス返済なし

変動金利の場合、毎月の返済額の目安は、およそ77,000~90,000円です。

一方、全期間固定金利の場合、毎月の返済額は96,000〜108,000円が目安となります。

変動金利は固定金利と比べ適用金利が低い分、借り入れ当初の返済額は、およそ18,000円少なくなりますが、金融政策や経済環境によって金利上昇のリスクがあります。

無理のない返済負担率は25%以内

3,000万円の住宅ローンを返済するうえで必要な年収を知るために、「返済負担率」が1つの基準となります。

返済負担率とは、1年間の住宅ローン返済額が年収に占める割合です。

例えば、年収600万円で住宅ローンの年間返済額が120万円(月10万円×12カ月)であれば、返済負担率は20%(120万円÷600万円×100)となります。

金融機関の住宅ローン審査においても、返済負担率は重要な指標の1つです。このときの返済負担率には、住宅ローン以外の借り入れ(車のローンなど)も含めて判断されます。

マイホーム購入において、無理のない返済負担率は20〜25%と言われ、20%以内に抑えることが理想的です。

これを前提に、3,000万円の住宅ローン返済に必要な年収を試算してみましょう。

3,000万円の住宅ローンで必要な年収

次の表は、3,000万円の借り入れに対し、返済負担率を25%あるいは20%以内に抑える場合に必要な年収をまとめたものです。

住宅ローン商品によって適用金利は異なり、ここでは、変動金利の水準として年0.50%、全期間固定金利の水準として年1.80%で試算しています。

●返済負担率25%以内に抑える場合

適用金利 | 毎月返済額 | 年間返済額 | 必要年収 |

年0.50% | 77,875円/月 | 934,500円/年 | 約373万円 |

年1.80% | 96,327円/月 | 1,155,924円/年 | 約462万円 |

※返済期間35年(元利均等返済)で試算

年間返済額は、毎月の返済額×12カ月です。

1年間の住宅ローン返済額を年収の25%以内に抑える(返済負担率25%以内)ために必要な年収の目安は、373万〜462万円になります。

住宅ローンの適用金利によって、毎月の返済額、年間返済額は変わるため、適用金利が変動金利より高く設定されている固定金利の場合、必要年収も高くなります。

●返済負担率20%以内に抑える場合

毎月返済額 | 年間返済額 | 必要年収 | |

年0.50% | 77,875円/月 | 934,500円/年 | 約467万円 |

年1.80% | 96,327円/月 | 1,155,924円/年 | 約576万円 |

※返済期間35年元利均等返済で試算

返済負担率を20%以内に抑えようとすれば、必要な年収の目安は、467万〜576万円になります。返済負担率25%の場合と比べると、必要な年収はおよそ90万~110万円増えます。

このように、住宅ローン選び(適用金利)や収入に占める住宅ローンの返済額(返済負担率)をどこまでで考えるかによって必要な年収は変わります。

ただしこの結果は、住宅ローン以外の借り入れがない前提です。

よって、車のローンなど他の返済がある場合は、その分必要年収が高くなる可能性がある点に注意してください。

また、住宅ローンの審査では、金融機関ごとに年収に応じた審査基準を設けているため、3,000万円の借り入れするための必要年収が異なる可能性があります。

3,000万円の住宅ローンがきつい場合の対処法

では、収入から考えて3,000万円の住宅ローンを組むのがきつい場合、どのような対策が考えられるのでしょうか。ここでは4つの対処法について解説します。

- ペアローン・収入合算

- 自己資金・頭金を増やす

- フラット35を検討する

- 購入予算を見直す

ペアローン・収入合算

1つ目は、ペアローンあるいは収入合算を利用する方法です。

- ペアローン

- 収入合算

ペアローンは、夫婦や親子それぞれの収入で2本の住宅ローンを組み、必要な借入金額を分割する方法です。

例えば、3,000万円の借入金額であれば、夫1,800万円、妻1,200万円に分けて、それぞれが独立した住宅ローンを組みます。

1人の収入で借り入れが難しい場合でも必要資金を分割することで借入金額を増やしやすくなります。

ペアローンは、それぞれ独立した2本のローンであるため「1本は変動金利でもう1本は固定金利」など、異なる金利タイプの組み合わせもできます。

そのため、借入金額全額でみた場合、金利上昇リスクを一定程度抑えつつ低金利の変動金利で借りるということも可能です。

また、それぞれが団体信用生命保険(以下「団信」)に加入できるうえ、住宅ローン控除の対象になる点はメリットといえます。

他方、収入合算は、住宅ローンを申し込む本人の年収に配偶者などの収入を合算して住宅ローンを組む方法です。

住宅ローンの審査対象となる収入を増やせるため、借入金額を増やすことができます。

収入合算には、「連帯債務型」と「連帯保証型」があります。

連帯債務型は、主債務者に対し、収入合算者が連帯債務者となり、本人と同じ返済義務を負う方法です。連帯保証型は、本人とともに収入合算者が連帯保証人となり、本人が返済できない場合に返済義務を負う方法です。

連帯保証型の場合、収入合算者は債務者でないため団信に加入することはできず、住宅ローン控除も適用されません。

しかし連帯債務型は、収入合算者も債務者であるため住宅ローン控除は適用されます。団信については、金融機関によって取扱いが異なるため確認が必要です。

このように、ペアローンや収入合算によって借入金額を増やせる一方、借り過ぎには注意しなければなりません。

ペアローンでも収入合算でも、返済期間中、一方の収入が減ったときの住宅ローン返済や家計への影響などをしっかりと考えておく必要があります。

自己資金・頭金を増やす

2つ目は、自己資金もしくは頭金を増やすことで借入金額を減らす方法です。

住宅金融支援機構の調査によると、所要資金3,920万円に対する自己資金(調査結果では手持金)は、およそ496万円(所要資金の約12%)となっています。

自己資金を増やすためには、親や祖父母などから住宅資金の援助を受ける、あるいは、住宅購入時期を先延ばしにして資金を貯めることが考えられます。

なお、親や祖父母から住宅資金の援助(贈与)を受けた場合、一定の要件を満たすことで、省エネ住宅は1,000万円、それ以外の住宅は500万円までの贈与税が非課税となります。(適用期限:令和6年1月1日~令和8年12月31日までの贈与)

出典:住宅金融支援機構「2023年度フラット35利用者調査」

フラット35を検討する

3つ目の方法に、フラット35を検討することが挙げられます。

フラット35は、全期間固定金利型の代表的な住宅ローン商品です。

住宅ローンの借入可能額は、それぞれの金融機関が定める審査金利と返済負担率などで決まります。

民間金融機関の多くは審査金利を3~4%に設定し、年収に応じた(年収400万円未満か以上かなど)返済負担率のもとに融資する額を決めています。

この点、フラット35の審査金利は、毎月変わる適用金利です。そのため、他の金融機関と比べると、審査金利が低い分借入金額を増やせる可能性があります。

ただし、全期間固定金利型のフラット35は金利上昇リスクはないものの、他の金利タイプと比べ適用金利は高くなるため、毎月の返済額や家計への返済負担に問題がないか確認することが大切です。

購入予算を見直す

住宅ローンの借り入れ、あるいは返済が厳しい場合、購入予算を見直すことも1つの方法です。

購入予算を見直すことで、物件探しや家づくりの条件を変更する必要があるかもしれません。

また、物件探しの対象エリアを広げる、あるいは注文住宅から建売住宅に購入対象を変更することも考えられます。

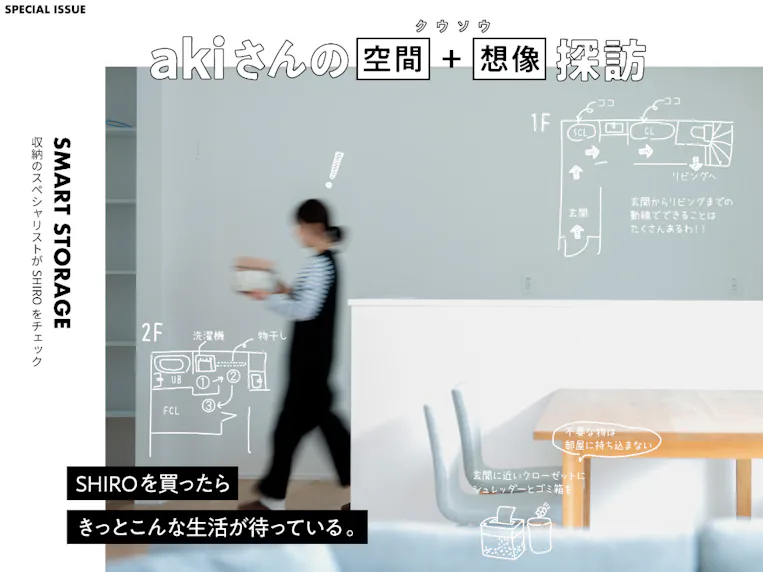

そこで、価格を抑えながらもデザイン性にこだわった家づくりをしたいという方におすすめなのが、デザイン住宅の「SHIRO」です。

建築士が敷地に合わせた洗練された建物のデザインを提案する一方、土地、建物を一括で販売、管理しているため注文住宅より価格を抑えやすくなっています。

資金計画のご相談も承っておりますので、お気軽にお問い合わせください。

3,000万円の家を買うときの5つの注意点

3,000万円の家を買うとき、諸費用や住宅ローン選びで注意しなければならない点がいくつかあります。

ここでは5つの注意点について解説します。

- 物件価格以外の諸費用を把握する

- 金利が変動したときのシミュレーションをする

- 家族構成や家計の収支にあった返済計画を考える

- 金利水準だけで住宅ローンを選ばない

- 繰り上げ返済をうまく活用する

物件価格以外の諸費用を把握する

住宅購入では、物件価格以外にさまざまな諸費用がかかります。

建売住宅を購入した場合にかかる主な諸費用は次のとおりです。なお諸費用の目安は、およそ物件価格の6~9%程度です。

印紙税 | 売買契約書や金銭消費貸借契約(住宅ローン契約)などの課税文書を作成する際にかかる税金 |

登録免許税・司法書士報酬 | 土地・建物の所有権移転登記や抵当権設定登記にかかる登録免許税。司法書士に登記手続きを依頼する場合は報酬が必要。 |

住宅ローン諸費用 | 住宅ローンを借り入れする際の事務手数料や保証会社を利用するための保証料 |

火災保険料 | 住宅にかける火災保険もしくは地震保険料 |

固定資産税等精算金 | 住宅の引渡し日以降の固定資産税・都市計画税を精算するための費用 |

仲介手数料 | 建売住宅を不動産会社の仲介を通じて購入した場合にかかる手数料。売主から直接購入する場合はかかりません |

不動産取得税 | 土地や建物を取得したときにかかる税金。ただし、新築住宅を購入する際、建物や住宅用地について優遇措置が設けられており、実質非課税となる場合もあります。 |

このほかにも、引越し代や家具・家電の購入費用などをしっかりと見積もる必要があります。

多くの金融機関では、土地、建物の購入費用だけでなく諸費用についても借り入れができます。

ただし、物件価格より高い金額の融資を受けることになるため、将来の売却時にオーバーローン(売却金額より住宅ローン残高が高い状態)になり、売却しにくくなる可能性も踏まえておきましょう。

金利が変動したときのシミュレーションをする

国土交通省「民間住宅ローンの実態に関する調査」によると、変動金利タイプを選ぶ人の割合は、77.9%と最も多くなっています。

他の金利タイプと比べ低金利で借り入れできるため利用者は多いですが、金利上昇のリスクについてシミュレーションすることも必要です。

特に、返済負担率が高い人は金利が上昇した場合、家計に与える影響が大きくなりやすいといえます。

次の表は、当初、年0.5%の金利で3,000万円を借入し、10年・15年後に0.5%あるいは1.0%金利が上昇した場合の返済額をシミュレーションしたものです。

●金利が0.5%上昇した場合

当初返済額 | 10年後に上昇 | 15年後に上昇 | |

毎月の返済額 | 77,875円 | 82,750円 | 81,780円 |

返済額の違い | - | 4,875円 | 3,905円 |

※返済期間35年・元利均等返済で試算

●金利が1.0%上昇した場合

当初返済額 | 10年後に上昇 | 15年後に上昇 | |

毎月の返済額 | 77,875円 | 87,814円 | 85,808円 |

返済額の違い | - | 9,939円 | 7,933円 |

※返済期間35年・元利均等返済で試算

金利の上昇幅が大きいほど、また、金利が上昇するタイミングが早いほど返済額への影響は大きくなります。

なお、変動金利の金利が上昇した場合、多くの金融機関では、「5年ルール」「125%ルール」をもうけています。

5年ルールは、変動金利の金利が上昇した場合でも、5年間は返済額を据え置くものです。

また、125%ルールは、返済額が上昇する場合でも、以前の返済額の1.25倍を超える返済額にならないように調整するものです。

いずれも急に返済額が上がることで、住宅ローンの返済継続が困難になることを防ぐためのルールといえます。

ただし、返済額は変わらなくても利息負担は増えているため、元本が減りにくくなる点は踏まえておく必要があります。

出典:国土交通省「令和5年度民間住宅ローンの実態に関する調査」

家族構成や家計の収支にあった返済計画を考える

住宅ローンの返済計画では、家族構成や家計収支の変化を踏まえた返済計画であることが大切です。

住宅ローンの返済負担率が同じでも、家族構成や家計の支出によって、実際の住宅ローン返済の負担感は異なります。

また、子どもの数によって準備する教育資金は変わり、毎月必要な貯蓄額も異なるでしょう。

住宅ローンの返済計画を考えるうえで、家族構成や家計の変化を踏まえ長期の視点で考えることが必要です。

金利水準だけで住宅ローンを選ばない

住宅ローンを選ぶにあたって、金利水準は大切ですが、その要素だけだと後悔する可能性があります。

特に、低金利の状況にある変動金利タイプでは、金融機関による金利差が小さくなっています。

例えば、金利の差が0.05%の2つの住宅ローン商品について、3,000万円を借り入れしたときの返済額を比べてみましょう。

適用金利 | 毎月の返済額 |

0.5% | 77,875円 |

0.55% | 78,540円 |

毎月の返済額の差 | 665円 |

※返済期間35年・元利均等返済で試算

適用金利が0.05%異なる場合、毎月の返済額の差は665円(年間約8,000円)です。

確かに金利が低いほうが返済額は少なくなりますが、返済額の違いがこの程度であれば団信特約なども含めて判断することが大切になります。

特約付き団信は、がん団信や3大疾病、7大疾病特約付きなど、金融機関によって提供する商品や上乗せ金利(保険料)は異なり、なかには上乗せ金利なしでがん団信などを付帯できる商品もあります。

金利の差が小さい場合、このような特約付き団信を含めて住宅ローンを選ぶようにしましょう。

繰り上げ返済をうまく活用する

住宅ローンの返済計画では、繰り上げ返済をうまく活用することが大切です。

ある程度の年齢で住宅購入をした場合、リタイア時期を踏まえて早く完済しようと返済期間を短めに設定することも考えられます。

確かに、早く完済できたほうがいいですし、総返済額も抑えられます。

ただし、最初から返済期間を短く設定すぎると返済負担率が上がる分住宅ローン審査では不利に働きかねません。また、家計のなかで毎月の返済負担が重くなる可能性があります。

そのため、最初は返済期間を長めに設定し、余裕があれば随時繰り上げ返済をしていくことがおすすめです。

なお、毎月の返済額を減らすためにボーナス返済に頼り過ぎないことも必要です。会社の業績が悪化した場合など、最初に影響しやすいのがボーナスの支給額だからです。

ボーナス返済を活用しなくても、ボーナス時期に一部繰り上げ返済で対応することで同じ効果を得られます。

まとめ:3,000万円の家が買える人の年収は条件で変わる

3,000万円の家が買える年収は、380万〜570万円が目安となります。

必要な年収は、住宅ローンの金利水準や返済期間、無理のない返済負担率を何%で考えるかによって変わるため、借り入れ時の状況によって変わる可能性がある点は踏まえておきましょう。

また、住宅ローン返済は長期間の返済が前提となります。子どもの教育資金や将来の老後資金の貯蓄などを踏まえながら、無理のない返済計画を考えることが大切です。

ハウスドゥグループのデザイン住宅「SHIRO」では、高い経済性を有しつつ、数多くの販売実績で培った経験をもとに、洗練されたデザインの建売住宅を提供しています。

土地、建物を一括購入できるため資金計画も立てやすくなっています。住宅ローン選びや借入金額についてもサポートいたしますのでお気軽にご相談ください。

KEYWORDS

RECOMMEND

関連記事