持ち家vs賃貸はどちらがお得?メリット・デメリットを徹底比較

これまで長年にわたり議論されている「持ち家か賃貸か」ですが、判断するうえでそれぞれのメリット・デメリットの理解が必要です。 持ち家と賃貸の基本的な違いとして、持ち家は住環境を購入すると同時に資産を持つ点にあります。維持費などの負担が生じる一方で、自らの資産を持つことで、より良好な住環境を手に入れやすく暮らしの自由度も広がります。 また、持ち家か賃貸かはコスト面で比較する際にも持ち家の「資産価値」を含めて判断することが大切です。 この記事では、持ち家と賃貸のメリット・デメリットとトータルコストの違いを踏まえたうえで、持ち家と賃貸におすすめの人の特徴について解説します。

目次

持ち家のメリット・デメリット

持ち家のメリットとデメリットについて解説します。

持ち家のメリット

持ち家のメリットは、以下の3点です。

- 資産となる

- 自由に活用・リフォームできる

- 団体信用生命保険に加入できる

資産となる

持ち家は、住環境であると同時に資産にもなります。

家の資産価値は立地条件などで大きく異なり、資産性が高い家であれば将来高く売却、あるいは賃貸することで家賃収入を得られることもあるでしょう。

物件によっては、土地や建物を担保に老後資金などを借り入れできる「リバースモーゲージ」を活用できることもあります。

また、売却せず長く住み続ける場合も、自らが所有する資産であれば賃貸オーナーの意向に左右されることもなく、安心して住み続けやすいといえるでしょう。

住宅ローンを完済した後は、固定資産税やメンテナンス費用だけで住居を維持できるため、リタイア後も経済的に安定した生活が送りやすいといえます。

自由に活用・リフォームできる

持ち家の場合、自由な用途で活用できリフォームできる点はメリットといえます。

一つの部屋を仕事用の事務所として利用することもできますし、自分の趣味やライフスタイルにあわせて建物を改装することも自由にできます。

一方、賃貸の場合、住居以外の用途に使用したり、自分の好みに合わせリフォームする場合はオーナーの承諾が必要です。

ただし、同じ持ち家でも、マンションと一戸建てでは自由度は異なります。

マンションの場合、専有部分と共用部分があり、一つの建物での共同生活となることから管理組合が定める管理規約によって制限されることも少なくありません。

基本的に住宅以外での利用はできず、民泊として貸出しなども禁止しているマンションが多くなります。

また、マンションでは、音の問題によるトラブルがもっとも生じやすく、採用するフローリング材や飼育できるペットの数や大きさ、楽器の使用などについて制限があるのが一般的です。

一方、一戸建ての場合、土地、建物すべてを所有しているため、事務所や教室など自由な用途で活用でき、リフォームや大規模なリノベーションまで制限なく行うことが可能です。

子どもの独立やリタイア後のライフスタイルの変化にあわせて、間取りの変更や増改築などで対応しやすいといえます。

マンションと一戸建ての違いはありますが、持ち家は、賃貸と比べ自由に利用、活用できる点はメリットといえるでしょう。

団体信用生命保険に加入できる

住宅を購入する多くの方は住宅ローンを利用します。このとき同時に、借入金額に相当する死亡保険に加入することができ、これを団体信用生命保険(以下「団信」)といいます。

団信は、住宅ローン契約者が万一亡くなったり高度障害になった場合に、残された家族に大きな負債を残さないための保険です。

団信に加入すると、万一のことがあっても残された家族の住居費を心配する必要がなくなります。団信で住居費の保障を得られる分、他に加入中の死亡保険を見直すことで保険料を抑えられる場合もあります。

また、団信には、死亡に備える一般団信のほか、がんや3大疾病、7大疾病など特約付団信があります。

金融機関によっては、金利負担なしあるいは少ない保険料で加入できる特約付団信もあり、住宅ローンの利用を通じてさまざまな疾病やケガに備えることも可能です。

一方、賃貸には、こういった保険はありません。万一の場合のリスクに備えるには、別に準備する必要があります。

持ち家のデメリット

一方、持ち家にもデメリットがあります。

- 住宅ローン返済が長期間続く

- 固定資産税やメンテナンスなどの維持費かかる

- 購入時の初期費用の負担が大きい

- 住み替えや引越しなどのライフプランの変化に対応しにくい

住宅ローン返済が長期間続く

長期にわたる住宅ローン返済期間中には、返済が厳しくなる可能性もあります。

長期間の返済期間中、勤務先の業績悪化やケガ、病気などで収入が減ることも考えられますが、その場合でも返済を継続しなければなりません。

どうしても返済が難しくなった場合、売却して住み替えることも考えられます。

ただし、家を売るには住宅ローンを完済しなければならないため、その時の住宅ローン残高や売却価格によっては難しいケースもあります。

また、変動金利タイプの住宅ローンを利用する人は多く、返済期間中に金利が上昇すると毎月の返済額、総返済額が増え、家計への負担が大きくなるリスクもあります。

固定資産税やメンテナンスなどの維持費かかる

持ち家には、住宅ローン返済以外に固定資産税や火災保険料、将来のメンテナンス費用などの維持費がかかります。

また、賃貸の場合、建物の維持管理はオーナーが行います。

一方持ち家の場合、マンションであれば、管理組合で長期修繕計画をもとに維持管理を行い、一戸建てであれば、外壁や屋根などの補修時期の判断や費用の積み立てを自分で行う必要があります。

長期に渡って維持費の積み立てやメンテナンスの計画に対応しなければならない点は、持ち家のデメリットといえるでしょう。

購入時の初期費用の負担が大きい

家を購入する場合、土地や建物の価格以外にさまざまな諸費用がかかります。

- 仲介手数料

- 印紙代

- 登記費用(登録免許税や司法書士報酬)

- 住宅ローン諸費用 など

新築か中古か、あるいは分譲住宅か注文住宅かなど、購入する物件によってかかる諸費用は異なりますが、こういった諸費用の負担は少なくありません。

住宅ローン審査で問題なければ、諸費用を含めて借入できる金融機関は数多くありますが、借入金額が増える分、返済額や利息負担も増える点に注意が必要です。

土地や建物の価格以外に初期費用の負担が大きい点は、持ち家のデメリットといえるでしょう。

住み替えや引越しなどのライフプランの変化に対応しにくい

持ち家の場合、転勤や転職などのライフプランの変化に対応しづらいこともあります。

住み替えするには、住宅ローンを完済し売却しなければならないため、状況によっては難しい場合もあります。

特に、購入時の資金計画で諸費用も含めて借入する場合は、住宅ローン残高が売却価格を上回るオーバーローンになりやすい点には注意が必要です。

立地条件などによっては売却が難航することも考えられ、賃貸と比べると手軽に引越しや住み替えはしにくいといえるでしょう。

賃貸のメリット・デメリット

次に、賃貸のメリットとデメリットについて解説します。

賃貸のメリット

賃貸のメリットは、以下の3つです。

- 維持費の負担が少ない

- 持ち家より諸費用が安い

- 家族構成やライフプランの変化に対応しやすい

維持費の負担が少ない

賃貸の場合、設備の故障や修繕費用などの負担がなく、固定資産税や都市計画税も必要がない点はメリットといえるでしょう。

持ち家の場合、突発的な故障や自然災害などに対応しなければならないケースもありますが、賃貸の場合、オーナーや管理会社が対応してくれます。

維持費の負担を抑えながら収入に合わせた家賃の家に引越すことができる点は賃貸のメリットといえます。

持ち家より諸費用が安い

賃貸の場合、契約の際に仲介手数料や敷金、礼金、保証料などがかかりますが、住宅を購入する場合と比べると初期費用を抑えることができます。

家族構成やライフプランの変化に対応しやすい

賃貸の場合、引越しや住み替えするときも、住宅ローンの完済や売却が条件とならないため対応しやすい点はメリットです。

また、持ち家の場合、子どもの独立に伴って部屋が余る、あるいは親との同居が必要になったときに必要な広さが確保できないこともあります。

賃貸の場合、家族構成の変化に合わせた住み替えにも対応しやすいといえます。

賃貸のデメリット

一方、賃貸にもデメリットがあります。

- 資産にならない

- 住居の活用やリフォームなどに制限がある

- 持ち家より仕様や設備のグレードが低い傾向にある

- 老後の住居が確保しにくい場合がある

資産にならない

賃貸の場合、掛け捨ての保険のように、家賃を支払っても自分の資産になることはなく、生涯家賃を支払わなければなりません。

また、長く住む間にも更新料がかかり、引越しのたびに初期費用や引越し代がかかります。

住居の活用やリフォームなどに制限がある

賃貸の場合、賃貸借契約の範囲で建物を利用しなければならないため、住宅以外に利用したり、自由にリフォームしたりすることは基本的にできません。

オーナーの承諾を得たうえでリフォームや模様替えをする場合でも、退去時に現状回復のための費用負担が生じることがあります。

また、仕事用の事務所として活用する場合、事務所利用可の物件もありますが、物件探しの選択肢は少なくなるでしょう。

持ち家より仕様や設備のグレードが低い傾向にある

一般的に、注文住宅や分譲住宅と比べ賃貸物件の仕様や設備のグレードは低い傾向にあります。

賃貸物件は、投資用の建物であるため収益性が大切です。そのため、収益性を高めるため、水回りの設備や建具、建材などにかけるコストをできるだけ抑えることが求められます。

建物の住宅性能を含めて、設備や仕様の水準は、住まいの快適性にも影響します。

老後の住居が確保しにくい場合がある

賃貸の場合、高齢になり、家族構成や収入の変化に合わせて住み替えることもあります。

その際、年齢が高くなるほど入居できる物件が少なくなる、あるいは、住み替えができたとしても契約の更新が難しくなる可能性があります。

これは、オーナーにとって、高齢者による屋内での事故や死亡のリスクがあるためです。特に、1人暮らしの場合、事故の発生や亡くなったときの発見が遅れることも多く、入居を断られるケースはあります。

歳を重ねるほど安心できる住環境のニーズは高くなりますが、賃貸の場合、住居が確保しにくくなる可能性もあります。

持ち家と賃貸のメリット・デメリットまとめ

資産でもある持ち家は、活用用途やリフォームなどの自由度が高いうえ、高齢になった場合も安心して住めます。資産価値が維持しやすい物件であれば、売却収入や不動産を担保として老後資金を借りることも可能です。

ただし、資産性の高い物件ほど購入時の価格は高くなりやすく、諸費用を含めて資金計画は慎重に検討することが大切です。

また、一般的に、賃貸と比べると持ち家の場合、住宅設備や建材などの仕様は良いものが使われており、住環境の充実度が高い点は価値があるといえます。

一方で賃貸は、家賃以外の維持費が少なく、住み替えや引越しの自由度が高い点がメリットです。その反面、建物の利用方法は制限され、模様替えやリフォームもオーナーの承諾が必要です。

持ち家vs賃貸!コストで比較するとどっちがお得?

ここでは、持ち家の購入と賃貸でかかる費用を紹介したうえで、マイホーム購入と賃貸のコスト負担を長期の視点で比較します。

持ち家でかかる費用

購入する物件によって変わりますが、持ち家の購入時ならびに維持費として費用は次のとおりです。

購入時にかかる費用 | 購入後にかかる費用 |

印紙税※1 | 住宅ローン返済 |

登記費用※2 | 固定資産税・都市計画税 |

住宅ローン事務手数料や保証料※3 | 火災保険料(更新時) |

火災保険料 | 修繕費用(のための積み立て) |

仲介手数料 | 管理費・修繕積立金(マンションの場合) |

不動産取得税 |

※1印紙税は、売買契約書や住宅ローン契約書などの課税文書にかかる税金

※2登記費用は、登録免許税と司法書士に依頼したときの報酬

※3借入金額に対してかかる融資事務手数料や保証料。金融機関によって異なる

賃貸でかかる費用

賃貸の契約時にかかる費用は、以下のとおりです。

- 仲介手数料(家賃の1ヶ月分が上限)

- 敷金(部屋を退去するときの原状回復費用にあてられる費用)

- 礼金(部屋を借りるお礼の意味で家主に支払うお金で返還されません)

- 火災保険料

- 保証料(家賃保証会社を利用する場合にかかるお金)

このほか、鍵の交換費用やクリーニング代、害虫駆除費用などがかかる場合があります。

一方で、入居後にかかる費用は、家賃のほか管理費(かからない物件もあり)、更新料、火災保険料(契約更新時)などがあります。

持ち家と賃貸のトータル費用をシミュレーション

では、実際に持ち家と賃貸にかかる費用を、下記の条件でシミュレーションします。購入価格や家賃の相場は、地域によって変わりますが、35〜80歳の住宅コストは表のとおりになります。

【持ち家の前提条件】

・一戸建てを35歳で購入 ・購入価格:4,000万円(諸費用200万円) ・住宅ローン:借入金額4,000万円(諸費用は自己資金) ※全期間固定金利:年1.80%想定(元利均等返済) ※返済期間35年(65歳時に繰り上げ完済) ・火災保険料(地震保険料):15万円/5年 ・固定資産税・都市計画税:14万円/年 ・メンテナンス費用(15年、30年後):200万円/回 |

【持ち家の住宅コスト】

諸費用 | 200万円 |

|---|---|

住宅ローン総返済額 | 約5,360万円 |

火災保険料 | 105万円 |

固定資産税・都市計画税 | 630万円 |

メンテナンス費用 (屋根・外壁、水回り設備の交換など) | 800万円 |

合計 | 7,295万円 |

【賃貸の前提条件】

・賃貸(期間中2回住み替え) ・家賃①:14万円(35~54際) ・家賃②:12万円(55~69歳) ・家賃③:10万円(70~80歳) ・火災保険料:1.5万円/年の想定 ・更新料:2年ごとに家賃1ヶ月分の想定 ・住み替え時の初期費用:敷金・礼金、仲介手数料など家賃の5ヶ月分の想定 ・住み替え時の引越し費用:20万円/1回 |

【賃貸の住宅コスト】

家賃① | 3,360万円(14万円/月×20年間) |

家賃② | 2,160万円(12万円/月×15年間) |

家賃③ | 1,200万円(10万円/月×10年間) |

火災保険料 | 67.5万円(1.5万円/年×45年間) |

更新料 | 276万円 |

住み替え時の初期費用 | 110万円 |

住み替え時の引越し費用 | 40万円 |

合計 | 7,213.5万円 |

上記のシミュレーションでは、35〜80歳の持ち家と賃貸の住宅コストに大きな差は出ませんでした。

持ち家のコストの大半を占める住宅ローン総返済額について、このシミュレーションでは全期間固定金利(年1.80%)を想定しましたが、住宅ローンの適用金利、返済計画によって大きく変わります。

また、賃貸と異なる点として、住宅ローン完済後の住居費は固定資産税や火災保険料などの維持費だけとなり、住宅コストを下げることが可能です。

一方、賃貸の場合、住み替え時の状況に応じて家賃を調整することもできますが、リタイア後に収入が下がった場合でも家賃はかかり続けます。

生涯の住宅コストは売却価格で決まることも

持ち家と賃貸の住宅コストを比較する場合、居住中にかかる住宅コストだけでなく、住み替えに伴う売却収入を考慮することが必要です。

先ほどのシミュレーションにおいても、持ち家の場合、資産である土地、建物を売却したときの収入を含めて比較すると結果は大きく変わる可能性があります。

例えば、80歳時点で1,000万円で売却できたとすれば、賃貸より持ち家のほうが住宅コストを減らすことができます。

資産価値は立地条件の影響を大きく受けますが、資産性を維持しやすい物件であれば、結果的に住宅コストを下げられる可能性もあるということです。

持ち家と賃貸をおすすめできる人の特徴

これまで紹介しました持ち家と賃貸のメリット・デメリットを踏まえ、おすすめできる人の特徴について解説します。

持ち家がおすすめな人

持ち家をおすすめしやすいのは、次のような人です。

|

住宅購入は住環境を手に入れると同時に、資産を保有することになるため、ある意味では不動産投資ともいえます。資産性だけで家選びをするわけではありませんが、金融資産以外に資産を持ちたい人や子どもに不動産を残したい人には持ち家がおすすめです。

また、注文住宅や物件選びでは、周辺環境や間取り、住宅性能にこだわることもできます。子どもにより良い住環境を与えてたい、間取りにこだわりたい、自分好みの住空間にしたいという人にも持ち家に向いているといえるでしょう。

一方で、長期間の住宅ローン返済を前提とする場合、安定した収入が必要です。勤務先や職種などで収入の安定性は異なりますが、継続して安定した収入を見込める人は、まとまった資金のローンを組みやすいといえます。

また、転勤の可能性が高ければ、単身赴任や引越しが必要となりマイホーム購入の意味が少なくなるため、引越しを伴う移動の可能性が高い場合は慎重な判断が必要です。

<h3>賃貸がおすすめな人</h3>

一方で、賃貸がおすすめしやすいのは次のような人です。

|

賃貸における最大のメリットは、その時々の状況にあわせて住み替えや引越しがしやすい点です。

そのため、家族構成や生活スタイルの変化に合わせて、いつでも移動しやすい環境にしておきたい人、あるいは将来、転勤や転居の可能性が高い人には賃貸がおすすめです。

住宅を購入して転勤となった場合、将来戻ってくることを想定して賃貸に出すことも考えられます。しかし住宅ローンを利用している場合、住宅用の低金利で借り続けるには、基本的に住宅ローン契約者やその家族が住む必要があります。

また、雇用形態や職種によって、安定して継続的な収入が見込みにくい人は、賃貸の方が向いているかもしれません。

フラット35などを除き、住宅ローン契約時に団体信用生命保険への加入が借入の条件となるため、健康状態に不安がある人は、借り入れが難しい場合もあります。

まとめ:持ち家か賃貸かはコスト以外のポイントも含めて判断しよう

持ち家か賃貸かを判断する際、住宅コストで比較されるケースは少なくありません。ただし、客観的には比較しにくい住環境の違いや住宅を活用する自由度の違いを含めた判断が大切です。

また持ち家の場合、さまざまな維持費はかかりますが、将来の売却収入や物件によっては家賃収入などが見込める可能性もあります。

一方で賃貸は、家族構成やライフスタイルの変化に応じて、住まいを変えたり、家賃を見直したりできる自由度の高さが魅力です。

賃貸の場合、オーナーの意向の影響を受ける可能性があるため、高齢になった場合の家探しの難しさなども考えておくことが必要です。

持ち家か賃貸か、最適解は人それぞれ異なります。家族構成や人生において住まいに求める優先順位を検討しながら判断しましょう。

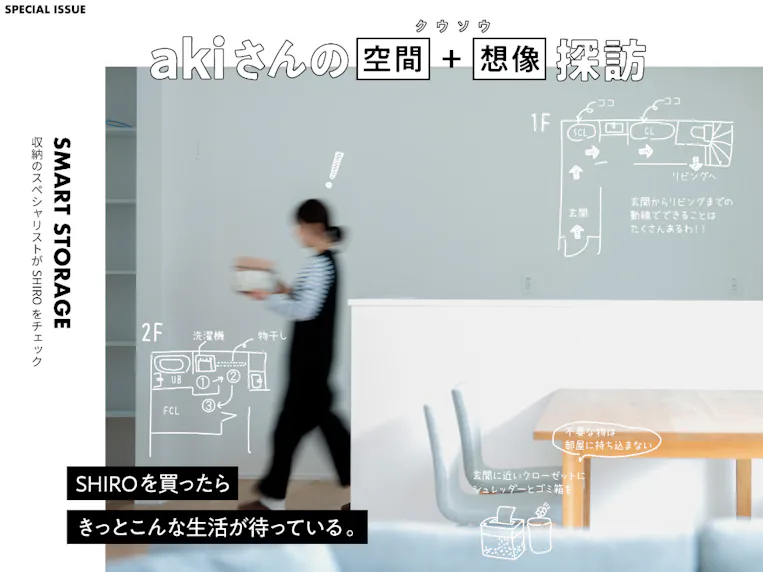

なお、ハウスドゥグループが提供するデザイン住宅SHIROは、購入費用を抑えながらデザイン性にこだわった家づくりができる建売住宅です。

白を基調としたシンプルでスタイリッシュなデザインとすべての間取りについて、一人ひとりのご希望を聞きながら建築士がご提案します。

マイホーム購入で悩んでいる方もお気軽にご相談ください。

吉満 博

ゼネコン、ハウスメーカーで建築設計に従事後、自身の住宅購入をきっかけに不動産売買事業を始める。不動産の購入から売却まで出口戦略、資産性踏まえた長期の視点で不動産コンサルティング・売買仲介サービスを提供。これまでの実務経験を活かし、2023年から不動産・金融メディア中心にライターとしても活動。自身のサイトで不動産売買や住宅ローン等のお役立ち情報発信。

KEYWORDS

RECOMMEND

関連記事